2024.06.26 お役立ち情報

住宅性能証明書・評価書を取得するメリットは?デメリットや取得方法も

この記事では、ブラックリストに載っていても住宅ローンは借りられるのか解説していきます。

結論から述べると、ブラックリストに載ってしまうと、住宅ローンの審査に通らない可能性が高いといえます。ただし、100%通らないわけではありません。

住宅は高額な商品であるため、ローンを借り入れて購入するのが一般的です。ブラックリストに載ってしまうとローンを組めなくなり、購入資金を調達することが難しくなります。

この記事では、ブラックリストに載ってしまうケースや、対策などについて解説します。ブラックリストに載っていることが不安な人は、ぜひ最後までお読みください。

【この記事でわかること】

● ブラックリストに載ったら住宅ローンは組むことが困難

● ブラックリストに載っているかを信用情報機関に確認する方法

● ブラックリストに載った人向けの住宅ローン審査対策

● ブラックリストに載っている人が住宅ローン審査に落ちたときの対処法

目次

そもそもブラックリストとは?

ブラックリストとは、信用情報機関に対して返済延滞や債務整理などの情報が記載されることです。ただし、公的機関が公式に「ブラックリスト」と名付けているわけではありません。

以下では、ブラックリストに載ってしまうケースや記録が消えるまでの期間などを解説します。

ブラックリストに載ってしまうケース

ブラックリストに載ってしまうケース、いわゆる「金融事故」として扱われるケースは以下の通りです。

- 長期滞納

- 債務整理(自己破産・個人再生・特定調停・任意整理など)

- 代位弁済

住宅ローンやカードローン、クレジットカードの支払いを2〜3ヶ月以上遅延すると金融事故として扱われます。1回など短期の場合で、早めに支払いを済ませているならばブラックリストに登録されません。

ただし、いくら短期間でも頻繁に滞納する場合は信用情報が悪化するおそれがあります。

また、自己破産や個人再生などの債務整理を行った場合は、「金融事故」として個人信用情報に登録され、ブラックリストに載ってしまうでしょう。

住宅ローンの滞納などによって保証会社が債務者に代わり、銀行に対して代位弁済を行った場合もブラックリストに登録されるため注意しましょう。

ブラックリストの記録が消えるまでの期間

ブラックリストに一度載ってしまうと、最短でも5年間はその情報が残ってしまいます。その期間はクレジットカードの作成や借り入れが難しいでしょう。

債務整理の種類によって、ブラックリストの記録が消えるまでの期間に違いがあります。

以下は全国銀行個人信用情報センターが運営している個人信用情報機関(KSC)で、ブラックリストの記録が消える目安期間をケース別にまとめた表です。

| 債務整理の種類 | ブラックリストの記録が消える期間 |

| ローンやクレジットカード等の借入金額、借入日、最終返済日等の契約の内容およびその返済状況(延滞、代位弁済、強制回収手続、解約、完済等の事実を含む) | 契約期間中および契約終了日(完済していない場合は完済日)から5年を超えない期間 |

| 自己破産 | 破産手続開始決定等を受けた日から7年を超えない期間 |

自己破産をした場合は、最長7年もブラックリストに載るとされています。

ブラックリストに載ったら住宅ローンは組めない?

信用情報機関が管理する信用情報に、ローンの滞納や自己破産といった金融トラブルが掲載されていると、住宅ローンを組むことは厳しいでしょう。

住宅ローンを取り扱う金融会社は信用情報機関に加盟しており、審査ではローン申込者の個人信用情報を確認します。ブラックリストに載っている場合は、その段階で返済能力は極めて低いと判断されます。

住宅ローンは高額なローンを長期的に返済していく商品であるため、返済能力が低いと見なされれば審査に通りません。住宅ローンは利用できない可能性が高いと考えましょう。

ブラックリストに載っているかを信用情報機関に確認する方法

信用情報機関には本人開示制度があり、開示請求の手続きをすれば自分がブラックリストに載っているかどうかを確認できます。

主な信用情報機関は、以下の3社です。

| 信用情報機関の名称 | 加盟している主な金融機関 |

| 株式会社シー・アイ・シー(CIC) | クレジットカード会社・信販会社 |

| 株式会社日本信用情報機構(JICC) | 消費者金融会社・クレジット会社・金融機関 |

| 全国銀行個人信用情報センター(KSC) | 銀行・信金・農協系 |

ここでは、各信用情報機関への情報開示方法を解説します。

CICへの情報開示方法

CICに加盟するクレジット会社などと契約した場合、クレジットやローンなどの契約内容や支払い状況や、残高などの情報を確認できます。

開示方法にはインターネットと郵送の2通りがあり、以下の流れで行います。

【インターネット】

|

※参考:インターネットで開示する|情報開示とは|指定信用情報機関のCIC

【郵送】

|

インターネットでは利用手数料500円(税込)で利用できるので、郵送よりもお得に確認できます。

JICCへの情報開示方法

JICCはクレジット会社や、消費者金融などの金融機関の個人情報を確認できます。本人による開示方法は以下の2通りです。

- スマホアプリ

- 郵送

それぞれの開示の流れは以下の通りです。

【スマホアプリ】

|

※参考:本人による開示申し込み(スマホ申込)|開示を申し込む|開示サービス|日本信用情報機構(JICC)指定信用情報機関

【郵送】

|

開示結果をデータで受け取る場合は1,000円(税込)、郵送で受け取る場合は1,300円(税込:コンビニエンスストアで郵送開示利用券を購入)です。

KSCへの情報開示方法

KSCは銀行・信金・農協系の個人信用情報機関です。登録情報の開示は、インターネットまたは郵送で受け付けています。

それぞれの開示方法は以下の通りです。

【インターネット】

|

【郵送】

|

※参考:郵送による開示手続|本人開示の手続き|一般社団法人 全国銀行協会

「本人開示・申告手続利用券」は、近くのコンビニにて1,800円程度で購入できます。

ブラックリストに載った人向けの住宅ローン審査対策

ブラックリストに載っていることがわかっている人が住宅ローン審査に通るための対策は以下の通りです。

- 用意する頭金を増やす

- 自身の属性を改善する

- 他の借金を返済しておく

順番に詳しく見ていきましょう。

ブラックリストに載っている人が住宅ローン審査に落ちたときの対処法

ブラックリストに載った人向けの住宅ローン審査対策を3点挙げました。

- 用意する頭金を増やす

- 自身の属性を改善する

- 審査が比較的ゆるい金融機関を選ぶ

ここからは、上記の3点を詳しく解説します。

用意する頭金を増やす

住宅ローンの審査において、頭金の割合は重要なポイントです。頭金を多く用意し、融資してもらう金額をできる限り少なくすると、金融機関からの信頼を得やすくなります。

仮に、物件価格の20%以上を頭金として用意できれば、借入金額が減り、返済能力が高いと見なされることが多くあります。可能な限り節約し、頭金を増やす努力をしましょう。

頭金を用意するためには以下の方法が挙げられます。

- 貯蓄を増加させる

- ボーナスや臨時収入を活用する

- 不用品を売却する

毎月の支出を見直し無駄な出費を削減すれば、貯蓄が増やせるでしょう。例えば、外食を控えたり、不要なサブスクリプションサービスを解約したりすることで、少しずつ貯金が増えます。

また、ボーナスや臨時収入が入った際は頭金として貯めましょう。計画的に貯金することで、頭金としてまとまった金額を用意できます。

さらに、不要な物品や資産がある場合、売却して頭金に充てることも検討しましょう。例えば、使っていない車や高価な家電、不要なジュエリーなどは売却すると十分な資金確保につながります。

自身の属性を改善する

金融機関は、申込者の収入や職業、勤続年数などの属性を重視します。自身の属性を改善するためには、以下のポイントに注意しましょう。

- 収入を安定させる

- 勤続年数を長くする

フルタイムの正社員として働くことで、安定した収入を確保できるでしょう。一般的に、パートやアルバイトよりも正社員のほうが信用されやすくなります。副業などで収入源を増やすことも、手段として有効です。

また、勤続年数が長いほど、安定した職業生活を送っていると評価されます。転職を避け、現在の職場でできるだけ長く働きましょう。

他の借金を返済しておく

他の借金があると、返済能力に疑問を持たれることが少なくないため、できるだけ他の借金を返済し、債務を減らしておくことが大切です。

返済する際は以下のポイントがあります。

- 高金利の借金から優先して返済する

- 返済計画を見直す

クレジットカードのリボ払いなど、高金利の借金を優先的に返済することを推奨します。支払い利息が減り、債務全体を早く減らせるようになるでしょう。

また、返済計画を立て直し、効率的に借金を返済しましょう。毎月の収入と支出を見直し、無理のない範囲で多めに返済する計画を立てることが重要です。

ブラックリストに載っている人が住宅ローン審査に落ちたときの対処法

対策しても住宅ローン審査に落ちてしまった場合の対処方法として3点を挙げました。

- 返済負担率を低くする

- ブラックリストから消えるまで待つ

- 申込先の金融機関を変える

ここからは、上記の対処法を詳しく解説します。

返済負担率を低くする

年収を分子として年間返済額を分母とする返済負担率は、金融機関の審査に利用されており、一般的には30%程度が上限といわれています。

返済負担率が大きくなると返済額も高額になるため、審査が通りにくくなるでしょう。

頭金の金額を増やすか借入金額を少なくして、返済負担率を低くする方法が対策の1つです。

ブラックリストから消えるまで待つ

ブラックリストから自分の事故情報が消えるまで住宅ローンの借り入れを待つことも、選択肢の1つです。

情報信用機関の自己記録は半永久的に残るのではなく、ある程度の期間が経過すると消えます。

一般的には5年程度で消えますが、自己破産や個人再生の場合だと最長7年程度記録が残ります。

ブラックリストに載った原因を基に、情報が消えるまでの年数をある程度推測し、消えるまで待てるかどうかを判断しましょう。

申込先の金融機関を変える

申込先の金融機関の変更を検討することも、対策として有効です。

1つの金融機関で審査に通らなかったからといって、全ての金融機関で審査に通らないわけではありません。先述した通り、審査の基準は金融機関によって異なります。

住宅ローンの審査に落ちた場合、別の金融機関で審査を受けることも対処法の1つです。

審査の基準があまり厳しくない金融機関だと、審査が通る可能性があります。

ブラックリストや住宅ローンに関するよくある質問

最後に、ブラックリストや住宅ローンに関するよくある質問を3点挙げました。

- ブラックリストに載っていても住宅ローンに通った人の特徴は?

- ブラックリストの保有期間が終了すると金融機関やカード会社の記録は消える?

- ブラックリストの記録を早く消す方法はある?

ここからは上記の質問に回答します。

ブラックリストに載っていても住宅ローンに通った人の特徴は?

住宅ローンの借入金額が極端に低い場合や住宅ローン申込者の属性が非常に良い場合などは、ブラックリストに載っていても住宅ローンに通る可能性があります。

また、同姓同名で誕生日が同じ別人が事故を起こした場合も、ブラックリストに載ります。ブラックリストの人物が別人と判明した場合は、再度審査を受けられるでしょう。

ブラックリストの保有期間が終了すると金融機関やカード会社の記録は消える?

ブラックリストの保有期間が終了しても、金融機関やカード会社の記録が消えるとは限りません。いわゆる「社内ブラックリスト」には、半永久的に自己記録が残ってしまう場合があります。

事故を起こしたグループ会社などは利用不可のケースがあります。金融機関やカード会社に情報が記録されるかどうかは、会社によって異なります。

ブラックリストの記録を早く消す方法はある?

ブラックリストの記録を早く消す方法は、原則ありません。履歴が消えるまで、一定期間の経過を待つしかないといえます。

借金を返済し続けるほか、クレジットカードの支払いも遅延なく行い続けることも重要です。

住宅ローン審査におけるブラックリストは公表されていない

住宅ローン返済の滞納が続き、ブラックリストに載ってしまうと、最低5年間は消せません。

住宅ローン審査におけるブラックリストは公表されていませんが、金融機関などは調べることが可能なため、過去に金融事故を起こした場合は審査が通らない可能性があります。

ただし、ブラックリストに載っていたとしても、借入額が低く現在の経済的状況が安定していれば審査に通る可能性もあります。

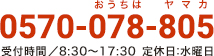

家づくりのプランだけでなく、住宅ローンについても相談したい方は、ぜひヤマカ木材にお問い合わせください。

ヤマカ木材は、住む人が毎日笑顔で暮らせる住まいを提供し、一生涯のお付き合いをすることを掲げ、家づくりを行ってきました。岐阜県のお客様の予算に合ったプランをご提案し、資金計画についても、お客様に寄り添いながらご相談を承ります。

岐阜エリアで注文住宅・自然素材住宅をご検討されている方は、お気軽にご相談ください。