2023.12.27 お役立ち情報

マイホーム購入後に住宅ローン貧乏!苦しい生活を回避するポイントを解説

この記事では、マイホームを購入した後に”住宅ローン貧乏”になってしまう理由を解説します。

住宅ローンを利用して理想のマイホームを購入したものの、毎月の返済が重荷となり家計に悩んでいる人もいるでしょう。

そのような”マイホーム貧乏”に陥った場合、さまざまなリスクが考えられます。

この記事では、”住宅ローン貧乏”になった際のリスクやならないためのポイント、苦しい生活を回避するためのポイントを解説します。これから住宅ローンを組む人や住宅ローンの返済で悩んでいる人は、ぜひこの記事を参考にしてください。

【この記事でわかること】

● マイホーム購入後に住宅ローン貧乏になる理由

● 住宅ローン貧乏で起こりうるリスク

● 住宅ローン貧乏にならないためのポイント

● 住宅ローン貧乏で苦しい生活を回避するポイント

目次

マイホーム購入後に住宅ローン貧乏になる理由

ここでは、マイホーム購入後に住宅ローン貧乏になる理由を解説します。

- 諸費用・税金を考慮していなかった

- 収入減やボーナス削減など予期せぬ事態が生じた

- 返済負担率が上限ギリギリだった

- 長期的なライフスタイルを考えていなかった

- 定年後も支払いが必要な返済計画だった

- 夫婦で収入合算していた

上記7つの理由を順番に見ていきましょう。

諸費用・税金を考慮していなかった

諸費用・税金を考慮していないことで、住宅ローン貧乏を引き起こします。

マイホーム購入時に必要な費用は、建物本体価格のほかに仲介手数料や引っ越し費用、印紙税や登録免許税などの税金があります。

加えて、購入後は住宅ローンの返済や固定資産税・都市計画税を納める必要があるので、ランニングコストも考慮しておかないと家計が圧迫される原因になります。

収入減やボーナス削減など予期せぬ事態が生じた

収入減やボーナス削減など予期せぬ事態も、住宅ローン貧乏を引き起こす理由の1つです。

住宅ローンの契約時には、毎月の返済と別にボーナス払いを選択する人が少なくありません。ボーナス払いを採用すれば毎月の返済負担額を減らせますが、会社の業績悪化などで収入やボーナスが減少すると返済が苦しくなります。

一般的に住宅ローンの返済期間は35年です。しかし、35年間の長期にわたって契約時と同じ収入やボーナスが続くとは限りません。予期せぬ事態に備え、余裕を持った返済計画を立てましょう。

返済負担率が上限ギリギリだった

返済負担率が上限ギリギリであることも、住宅ローン貧乏の要因となります。

返済負担率とは、年収に対するローン返済額の割合のことです。一般的な金融機関であれば、返済負担率が30〜35%でも融資審査に通過する可能性があります。

ただし、30〜35%はあくまで上限であり、十分に余裕がある借入額ではありません。返済負担率を20〜25%程度に留めた借入額であれば、貯蓄ができる理想的な借入額になるでしょう。

長期的なライフスタイルを考えていなかった

長期的なライフスタイルを考慮していないことで、ローンをはじめとした家計全般が苦しくなるケースもあります。

住宅ローン返済期間中は、結婚や出産、子供の教育費や親の介護費など、想定していなかったさまざまな出費が発生する場合があります。余裕を持った返済計画ではない場合、これらの出費と住宅ローンの返済によって家計が大きく圧迫されるおそれがあります。

単なる現在の収支だけでなく、将来を見越したプランは欠かせません。

定年後も支払いが必要な返済計画だった

定年後の生活に返済計画が含まれていることで、住宅ローン貧乏を引き起こします。

返済期間を長くするほど毎月の返済額は減りますが、定年後に支払いが続く場合、日々の生活に苦労しないかどうかを検討することが必要です。

老後は退職金と貯蓄、年金が主な収入源となり、定年前よりも収入が大きく減少するでしょう。定年後に苦しい生活にならないよう、慎重な資金計画を立てましょう。

夫婦で収入合算していた

夫婦で収入合算することで、家計を圧迫してしまうおそれがあります。

収入合算は、住宅ローンを申請する本人の年収に配偶者などの年収を合わせる方法です。借入可能額が大きくなり、購入できる物件の幅が広がります。

しかし、将来片方が出産や育児のために休職した場合、家計を圧迫するリスクがあります。特に、子供ができると育休や産休、退職を選択するケースがあるため、予め家族で十分に話し合っておくことが重要です。

住宅ローン貧乏で起こりうるリスク

住宅ローン貧乏で起こりうるリスクは、生活だけでなく健康状態や人間関係など、下記4点のように悪影響を及ぼします。

- 支払いに追われる

- 生活自体に余裕がなくなる

- 子供の養育費などを支払えない

- 滞納が続くと強制退去・強制売却になる場合がある

順番に見ていきましょう。

支払いに追われる

住宅ローンを利用すると、毎月住宅ローン返済分の支払いが発生します。支払いが追いつかない状態になると、家族や親族に支援を依頼したり保険を解約したりしなければなりません。

身内に迷惑をかけるような行為はお願いする人も心苦しいでしょう。支払いに追われ続けるとストレスによる健康への悪影響や人間関係の悪化にもつながりかねません。

生活自体に余裕がなくなる

住宅ローンの返済に充てるために生活費や娯楽費などを削減しすぎると、生活自体に余裕がなくなります。贅沢や娯楽を我慢した節約生活が続くと家族や自身の幸福感が低下し、精神的な健康にも悪影響になるおそれがあります。

ローン返済と余裕のある生活を両立できるよう、バランスを取りながら支出計画を検討することが重要です。

子供の養育費などを支払えない

住宅ローンの返済に追われてしまうと支払いが支出の中心となり、子供の養育費や教育費をカバーできないおそれがあります。習いごとをさせてあげられない、行きたい学校に進学できないなどの状況になってしまうと、子供の将来の可能性を潰しかねません。

住宅を購入した時点では子供がいなくても将来子供を持とうと考えている場合は、養育費や教育費を将来の支出に加えて返済計画を立てましょう。

滞納が続くと強制退去・強制売却になる場合がある

住宅ローンの滞納が一定期間続くと、強制退去や強制売却になるおそれがあります。滞納金を早期返済すれば問題ありませんが、返済を無視し続けると分割で支払う権利を失い、住宅ローン残金の一括返済を請求されることがあります。

一括返済に応じられない場合、金融機関側が債権回収のために競売を始めて強制退去・矯正売却を命じられるため、安易に返済を滞納しないように注意しましょう。

住宅ローン貧乏にならないためのポイント

ここでは、住宅ローン貧乏にならないための下記3点のポイントを紹介します。

- 住宅購入の際は頭金を用意する

- 無理のない返済計画を立てる

- 子供の養育費などは多めに見積もる

事前にポイントを押さえて、最悪の事態を防ぎましょう。

住宅購入の際は頭金を用意する

近年では、頭金なしで利用できるフルローンの商品もありますが、住宅購入の際は頭金を用意しましょう。

頭金は住宅価格の一部を最初に支払うものであり、用意した金額が大きいほど借入額が減って返済負担が軽減されます。今後の返済額を減らして生活圧迫を軽減できるため、住宅購入時にある程度の金額を支払える場合は、頭金を用意して支払うことがおすすめです。

無理のない返済計画を立てる

住宅ローンを組む際は、無理のない返済計画を立てることが重要です。

住宅探しを始める前に予め資金計画を立てておくことをおすすめします。欲しい物件を見つけてから住宅ローンを申し込むと、返済負担率の上限ギリギリまで住宅ローンで借りてしまうおそれがあります。

事前に資金計画を立て、収入に見合った素敵な住宅を探しましょう。

子供の養育費などは多めに見積もる

子供の養育費は想定よりお金がかかるケースがほとんどであるため、多めに見積もっておくことをおすすめします。

幼稚園から大学卒業まですべて国公立の学校に通う場合、一般的に必要な学費は1,000万円程度ですが、すべて私立の学校に通う場合は2倍以上かかります。子供が自由に選択できるよう、養育費を多く備えておくことが重要です。

住宅ローン貧乏で苦しい生活を回避するポイント

ここでは、住宅ローン貧乏で苦しい生活を回避するポイントを紹介します。

- 固定費など家計を見直す

- 住宅ローンの金利を見直す

- 住宅ローン控除を利用する

- 融資先の金融機関に相談する

- 住宅の住み替えを検討する

上記5つのポイントをそれぞれ解説します。

固定費など家計を見直す

住宅ローン貧乏になった場合、すぐに実施すべき対策は家計の見直しです。

収入を増やすことは困難ですが、住居費や水道光熱費、通信費や生命保険料などの固定費を見直すと、お金を生み出しやすくなります。

例えば、生命保険は団体信用保険(団信)に加入すると解約しても問題ありません。住宅ローンを契約する際は団信に加入するケースが一般的であり、団信は生命保険の代わりとなるため、生命保険を解約して必要なお金を算出できるでしょう。

住宅ローンの金利を見直す

現在利用している住宅ローンから金利の低い他の商品に借り換えると、毎月の返済額を抑えることが可能です。

数年前と比較すると、金利が低い商品は多く登場しています。残債や返済期間によりますが、金利が1%低い商品に借り換えれば毎月の返済が数万円安くできるケースがあります。

これまで住宅ローンの比較をしたことがなかった人は、ぜひ金利の見直しや借り換えを検討してみましょう。

住宅ローン控除を利用する

住宅ローン控除を受けていない人は、控除を申請することが1つの方法です。

住宅ローン控除は、住宅ローンを利用して家を購入した人で一定の条件を満たす場合に、所得税や住民税の還付を受けられる制度です。還付額は残債や納税額などによりますが、場合によっては数十万の節税につながることがあります。

住宅ローン控除を受けるには確定申告が必要です。また、住み始めてからの期間が長いと控除を受けられない場合があります。

融資先の金融機関に相談する

上記の手段を実行しても返済が厳しい場合は、融資先の金融機関に相談しましょう。

低金利の借り換えローンを提案してくれるケースもあれば、一時的に返済額を軽減できる措置を教えてくれるケースもあります。

返済期間の延長も方法の1つですが、借入期間が長くなれば金利負担が増えるため、金融機関のアドバイスを踏まえながらしっかり検討しましょう。

住宅の住み替えを検討する

あらゆる手段を使っても住宅ローン返済が厳しい状況が続くのであれば、売却して住み替える方法があります。

せっかく手に入れたマイホームを手放すのは残念ですが、金融機関に差し押さえられるよりスマートな解決策です。住み替え先が賃貸物件であれば、固定資産税や都市計画税の納税負担からも解放されます。

住宅ローンに関するよくある質問

ここでは、住宅ローンに関するよくある質問に回答します。

- 預金が一定額ある場合は住宅ローンを利用せずに現金一括で支払うべき?

- 住宅ローンがある銀行口座に強制執行をかけたら銀行は支払ってくれる?

- マイホームを購入しても貧乏にならないのは年収いくらから?

上記3つの質問をそれぞれ見ていきましょう。

預金が一定額ある場合は住宅ローンを利用せずに現金一括で支払うべき?

住宅購入時に預金が一定額ある場合、住宅ローンを組むか現金一括で支払うかは状況によって異なります。

現金一括で購入すれば金利や融資手数料がかからないため、総返済額を抑えられます。しかし、将来の予期せぬ支出に備えるための資金も別途確保しなければなりません。

個々の経済状況や将来の計画を踏まえ、現金一括かローン返済かを検討することが重要です。

住宅ローンがある銀行口座に強制執行をかけたら銀行は支払ってくれる?

離婚後に相手が養育費を滞納しているなどの理由で、住宅ローン返済に利用している銀行口座に強制執行をかけた場合、銀行が支払ってくれるかどうかは場合によって異なります。

例えば、相手に借金がある場合、支払われる可能性は少ないといえます。住宅ローンがある銀行口座よりも給与を差し押さえたほうがよいでしょう。

マイホームを購入しても貧乏にならないのは年収いくらから?

マイホームを購入しても貧乏にならないためには、年収倍率を5〜6倍までに抑えることが重要です。

年収倍率とは、購入する住宅の価格が年収の何倍かを示す数値を指します。住宅購入には2,500~4,500万円程度かかるため、余裕を持ちたい場合は年収が500万円以上であることが望ましいでしょう。

住宅ローン貧乏で苦しい生活にならないためには

住宅ローンは収入の何倍ものお金を借り入れできる融資です。他のローン商品より金利が低いため、より多く借り入れたいと思っている人は少なくありません。

しかし、借りた分は確実に返済する必要があります。マイホームでゆとりある生活を送るためにも、ライフプランに合わせた資金計画と無理のない返済プランを立てましょう。

なお、住宅ローン貧乏にならないためには、不動産会社の専門的なサポートが必要です。

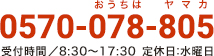

岐阜県を中心に注文住宅を取り扱っているヤマカ木材は、不動産購入時にかかる費用・税金、ランニングコストを考慮して適切なアドバイスをします。マイホーム購入に不安がある人は、ぜひ一度ヤマカ木材へご相談ください。