2020.03.25 お役立ち情報

分割融資とつなぎ融資の違いはある?契約内容やメリットも詳しく解説

マイホームの取得には多くの方が住宅ローンを利用しています。

融資実行のタイミングは建物の引き渡し時ですが、注文住宅を購入するケースでは引渡し時以外のタイミングにも支払が必要となりますので、別途資金調達が必要です。

そこで今回は、分割融資とつなぎ融資の違いについて解説しますので、マイホーム購入を検討中の方は、ぜひとも最後までお付き合いください。

目次

分割融資とつなぎ融資の違いはある?

分割融資は1本の住宅ローン契約で複数回に分けて融資を受けられますが、つなぎ融資は住宅ローンとは別に短期融資のための契約しなければならない点に違いがあります。

また、つなぎ融資は無担保ローンであるため、抵当権の設定がなされない点も分割融資との違いといえるでしょう。

注文住宅で支払いが必要なタイミング

まずは注文住宅を建てる際の住宅ローンの実行前に支払いが生じるシーンについて確認しましょう。

・土地を購入するとき

・着手金を支払うとき

・中間金を支払うとき

・引渡しのとき

順番に解説します。

土地を購入するとき

土地探しから家づくりを始める方は、建築する土地を先に購入しておく必要があります。

土地代は地域や広さによって異なりますが、数百~数千万円くらいが必要です。

着手金を支払うとき

建築工事が始まる前に、施工業者と工事請負契約を結びます。

その際、施工業者に支払うのが「着手金」です。着手金は、建築費用の3分の1程度になります。

また、工事請負契約を締結するタイミングで契約金を支払う必要がありますので、建築費用の5~10%を準備しておきましょう。

中間金を支払うとき

工事の途中で施工業者へ支払うのが中間金です。

そのタイミングは、柱や梁など建物の骨組みを完成させる建て方終了時で、建築費用の3分の1程度を支払いますが、建築会社によっては中間金がないところもあります。

引渡しのとき

建物が完成して引渡し時に融資が実行されますので、このタイミングで建築費用の残金を支払うこととなります。

このように、注文住宅では「土地の購入費用」「着手金」「中間金(施工業者による)」など住宅ローンの実行前にまとまった費用が必要になることが2~3回あることを覚えておきましょう。

このほかにも、土地を購入する際には不動産会社への手数料や登記費用などの諸費用が、また引渡し時にも登記費用や住宅ローンの融資手数料など、さまざまな費用を用意しておく必要があります。

住宅ローンの分割融資

分割融資とは、住宅ローンを複数に分けて融資を実行する方法です。

本来、住宅ローンは引き渡し時に実行されるものですが、分割融資を利用すれば土地の購入時や着手金の支払い時など先行して融資が受けられます。

融資実行は複数回でも、同じ住宅ローンですから契約自体は1回のみです。

審査は、一般的な住宅ローンと同じく事前審査と本審査がありますが、その際には土地に関する資料のほか建物に関する資料も用意する必要があります。

つまり、分割融資を受ける前に建築プランや建築費用(見積もり)も固めておかなければなりません。

また、土地の購入費用に融資を利用する際は、抵当権を設定しておく必要があります。その後、引き渡しのタイミングで建物に抵当権を設定し、工事費用の融資が実行される流れです。

住宅ローンの分割融資の契約内容

住宅ローンの分割融資の契約内容を以下の通りまとめていますので、概要を把握して自分たちの家づくりに取り入れるかどうか検討してみましょう。

・分割実行の回数

・金利

・返済タイミング

・契約締結の違い

順番に解説します。

分割実行の回数

分割融資を実行する回数やタイミングは、金融機関によって違いがあることに注意が必要です。

「土地の購入時」と「建物の引渡し時」の2回としている金融機関が多くみられますが、2回までならどのタイミングでも利用できるケースもあれば、3回や4回まで実行できて、いつでもOKという金融機関もあります。

自己資金額にもよりますが、施工業者への支払いタイミングにあわせて融資を実行してくれる金融機関を選ぶと安心でしょう。

金利

金利は、融資実行時の店頭金利を適用する金融機関が多いようです。このため、実行されるごとに金利が変わるケースがあります。

土地の購入時には店頭金利が1%、建物の引渡し時には金利が上がって1.5%になった場合、土地の融資実行後から建物の引渡し時までの返済に対しては金利1%、建物の引渡し後は残金に対して1.5%が適用されます。

ただし、これも金融機関によって異なり、一括して同じ金利を設定しているケースもあれば、融資実行のたびに金利を選び直せるケースもありさまざまです。

また、融資が実行される都度、変動金利と固定金利を選べる場合もありますし、変動金利のみで固定金利は利用できない場合もありますので注意しておきましょう。

金利はわずか0.1%の違いでも返済額が大きく変わりますので、慎重に選ぶことが大切です。

返済タイミング

返済が始まるタイミングも、金融機関によって違いがあることに注意してください。

土地購入費の融資が実行された翌月から返済がスタートするところが多いようですが、建物の引渡し時までは利息の返済のみで引き渡し後に返済が始まる金融機関もあります。

契約締結の違い

住宅ローンを実行する都度、金融機関と「金銭消費貸借契約」を結ぶ必要があるケースにも注意が必要です。

分割融資において住宅ローンの契約自体は1本ですが、金融機関によってはその都度契約を結び直すところもありますし、2回目以降は簡単な手続きのみで実行されるところもあります。

なお、契約の際には融資手数料や契約書に貼付する印紙代などの諸費用が必要です。

契約回数が増えると、諸費用も増えることになりますので注意してください。

住宅購入時のつなぎ融資

住宅ローンの実行前に資金調達する方法には、分割融資のほかにつなぎ融資もあります。

つなぎ融資とは、住宅ローン契約を前提とした、住宅完成までに必要になる資金の支払いのための短期融資のことであり、住宅ローンとは別のローン契約であることを覚えておきましょう。

また、つなぎ融資については、建物の引き渡し時に実行される住宅ローンで一括返済しますので、融資期間中の負担は利息と諸費用のみとなることが一般的です。

住宅購入時のつなぎ融資の契約内容

住宅購入時のつなぎ融資の契約内容を以下の通りまとめていますので、分割融資との違いを把握した上で、どちらが自分たちの家づくりに適しているか考えてみましょう。

・分割実行の回数

・金利

・返済タイミング

・契約締結の違い

順番に解説します。

分割実行の回数

つなぎ融資の分割実行の回数は金融機関により違うものの、最大3回までと規定されているケースが多いようです。

また、つなぎ融資の限度額が設定されている場合もありますので、その他の融資条件を含めて事前にチェックしておきましょう。

金利

つなぎ融資の金利は、住宅ローンと比較して割高に設定されており、2~4%前後が目安となります。

借入期間は住宅の引渡しまでと短いものの、工期の変更などにより引渡しが遅れた場合、つなぎ融資の支払利息の負担が増えることに注意が必要です。

返済タイミング

住宅の完成後、引渡しのタイミングで住宅ローンが融資実行されますので、その融資金でつなぎ融資を一括返済することとなります。

また、融資手数料などの諸費用についても同タイミングで精算することが一般的です。

契約締結の違い

つなぎ融資は住宅ローンとは別の契約となりますが、住宅ローンの融資を受ける金融機関での借入が一般的です。

同時に申し込んでも問題はありませんが、最初の支払いに合わせて余裕をもって手続きを進めてください。

また、つなぎ融資の契約締結に伴い発生する諸費用として、融資手数料・印紙代・団体信用生命保険料などが必要となります。

分割融資のメリット

分割融資を受けるメリットをまとめていますので、自分たちの家づくりにどのように役立つかを考えながら見ていきましょう。

・住宅ローンと同じ金利で使用できる

・条件を満たせば住宅ローン控除が受けられる

順番に解説します。

住宅ローンと同じ金利で使用できる

一つ目のメリットには、住宅ローンと同じ金利で使用できることが挙げられます。

つなぎ融資の金利と比較するとかなり割安となりますので、金融機関の取り扱いがあれば条件を確認の上、積極的に利用してみましょう。

条件を満たせば住宅ローン控除が受けられる

注文住宅では土地を先に購入するケースも多く、土地の取得から2年以内に建物が完成して居住するなど、一定の要件を満たすことで住宅ローン控除を受けられることもメリットです。

分割融資のデメリット

一方、分割融資を受けるデメリットも存在しますので、どのような影響があるかを把握しておきましょう。

・土地と建物の抵当権設定費用が必要になる

・分割実行の手数料や登記費用がつなぎ融資より高い

順番に解説します。

土地と建物の抵当権設定費用が必要になる

分割融資を利用することで、土地と建物の抵当権設定費用が二重に必要になることはデメリットといえるでしょう。

土地をすでに取得している方は問題ありませんが、土地の引渡し時と建物の引き渡し時に、それぞれ抵当権設定登記が必要であることに注意してください。

分割実行の手数料や登記費用がつなぎ融資より高い

分割実行の手数料や登記費用がつなぎ融資より高いこともデメリットの一つです。

融資ごとに申込と審査が繰り返されることで手数料の負担が増えることが理由であり、抵当権の登記費用についても、建物が完成していなければ軽減税率が適用されず負担が増えることになります。

つなぎ融資のメリット

つなぎ融資を利用するメリットをまとめていますので、自分たちの家づくりにどのように役立つか考えてみましょう。

・抵当権を設定しなくても利用できる

・登記費用の登録免許税に減税措置がある

順番に解説します。

抵当権を設定しなくても利用できる

一つ目のメリットには、抵当権を設定しなくても利用できることが挙げられます。

そもそも、つなぎ融資は住宅ローンの実行を前提とした短期融資であるため、抵当権を設定する必要がありません。

登記費用の登録免許税に減税措置がある

登記費用の登録免許税に減税措置がある点もメリットの一つです。

本則の税率はローン借入額の0.4%ですが、一定の要件を満たすことで軽減措置の税率である0.1%が適用されることを覚えておきましょう。

つなぎ融資のデメリット

一方、つなぎ融資の利用にはデメリットも存在します。

自分たちの家づくりにどのような影響があるかを把握しておきましょう。

・無担保融資のため金利が高い

・住宅ローン控除の対象にならない

順番に解説します。

無担保融資のため金利が高い

無担保融資のため金利が高い点はデメリットといえるでしょう。

住宅ローン金利と比較して、割高であることは否めません。

引き渡しまでの借入ではあるものの、工期が延びて建物の完成が遅れた場合には、利息負担が増えることになります。

建築会社とのコミュニケーションを密にして、工事内容に変更が出ないように努めてください。

住宅ローン控除の対象にならない

住宅ローン控除の対象とならないことも、デメリットといえるかもしれません。

そもそも、つなぎ融資は短期融資であり、住宅ローン控除の利用条件である返済期間10年以上を満たしていませんので致し方ないことでしょう。

分割融資とつなぎ融資はどちらがお得?

分割融資とつなぎ融資を比較して、どちらがお得であるかは、金融機関の融資条件次第であり、一概にはいえません。

金利と諸費用など融資条件を確認の上、金融機関に相談することをおすすめします。

ただし、土地をすでに取得している方は、分割融資がお得になるケースが多いようです。

分割融資とつなぎ融資に関するよくある質問

分割融資とつなぎ融資に関するよくある質問をまとめていますので、他の方の疑問点を自分たちに置き換えて考えてみましょう。

・分割融資・つなぎ融資は不要な住宅ローンはある?

・分割融資中に転職した場合どうなる?

順番に解説します。

分割融資・つなぎ融資は不要な住宅ローンはある?

十分な手元資金があれば、分割融資もつなぎ融資も必要ありません。

また、建売住宅やマンションであれば、引渡しまでに支払いのタイミングはほとんどないため、利用するケースは少ないでしょう。

分割融資中に転職した場合どうなる?

再度、審査することになりますので、分割融資中の転職はおすすめできません。

転職後の状況によっては返済が難しいと判断され、引き続き融資を受けられなくなる可能性もあるでしょう。

勤続年数を審査要件に設けていない金融機関もありますが、余計な手間と費用が発生しますので、慎重な判断が求められます。

分割融資・つなぎ融資を扱っている金融機関を選ぼう

分割融資やつなぎ融資の取り扱いや融資条件は、金融機関により違いがありますので、一つの金融機関にこだわらず、選択肢の幅を広げることをおすすめします。

その上で、金融機関ごとの融資条件を吟味して、自分たちの家づくりに合ったプランを検討してください。

自分たちだけで最適なプランが決まらない場合は、建築会社など専門家に相談してみましょう。

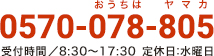

ヤマカ木材では、お客様の現在と将来を考慮した資金計画の作成をお手伝いしていますので、資金計画にお悩みの方は、お気軽にモデルハウスへ足をお運びください。