2020.06.25 お役立ち情報

夫婦で住宅ローンを組むときにお得な方法は?ペアローン、連帯保証、連帯債務それぞれの特徴

夫婦それぞれに収入のある共働き世帯では、住宅ローンを借り入れる際に夫婦で契約するという選択肢があります。

夫婦で住宅ローンを契約する方法には「ペアローン」「連帯債務型」「連帯保証型」といった種類があり、それぞれに有利な点と不利な点があります。

自分たちに合った契約方法を選ぶため、それらの違いを把握しておきましょう。

目次

それぞれの概要

住宅ローンを借り入れる際は、世帯主が単独で借り入れる方法が一般的です。

そのため、ペアローンを始めとする夫婦での借り入れ方法についてそもそもご存じない方や、「聞いたことはあっても詳しい違いがわからない」という方が多いのではないでしょうか。

住宅ローンは夫婦で利用することで有利に借りられるケースもあります。そこで、まずはそれぞれの借り入れ方の概要をご紹介していきましょう。

ペアローンとは

ペアローンとは、夫婦がそれぞれ別の住宅ローンを借り入れる方法です。

たとえば、3,000万円の物件に対して夫が2,000万円、妻が1,000万円というように、合計で住宅の購入資金までの金額を借り入れることができます。

つまり単独ローンとは違い、一つの物件に対して二つのローン契約を結ぶことになります。

連帯債務型とは

連帯債務型はペアローンと異なり、単独ローンと同じく住宅ローンの契約は1本です。

ローン契約者のほかに連帯債務者を立て、2人の連名で住宅ローンを契約します。

夫が契約者で妻が連帯債務者となる場合、それぞれが同じだけの債務を負うことになります。

連帯保証型とは

単独ローンと同じく住宅ローンの契約は1本で、契約者が毎月の返済をしていきます。

基本的に債務を負うのは契約者ですが、たとえば、夫が契約者で妻が連帯保証人となる場合、返済が滞った時点で連帯保証人である妻に返済の義務が生じます。

ペアローン・連帯債務型・連帯保証型の違い

夫婦で住宅ローンを組む方法はいくつかありますが、それぞれに異なるメリットとデメリットがあります。ここではその違いを比較していきましょう。

単独名義のメリット・デメリット

夫婦どちらかで住宅ローンを組む場合、有利になる点は団体信用生命保険(団信:契約者が万が一亡くなると、その後の返済が免除される制度)です。

ペアローンは夫婦それぞれ別のローンを組むので、万が一どちらかが亡くなった場合にそちらが借りていたローンは返済義務がなくなりますが、もう1本のローンは返済義務がなくなりません。

また共働き世帯で住宅ローンを組んだ場合、単独ローンであっても夫婦で協力して返済にあたるはずですが、住宅ローン減税の恩恵が受けられるのは契約者本人だけです。

【単独名義のメリット】

・契約者本人が万が一返済途中に亡くなった場合、団信の保証対象となり残りの返済が全額免除される。

【単独名義のデメリット】

・夫婦で協力して返済していたとしても、住宅ローン減税が受けられるのは契約者本人のみ。

・団信に加入できるのは契約者本人のみなので、配偶者が亡くなった場合に経済状況が悪化することがある。

ペアローンのメリット・デメリット

ペアローンは夫婦でそれぞれ別々の住宅ローンを借り入れる方法です。

それぞれの借入額について借り入れ審査されるため、結果的に単独の収入で審査を受けるよりも借入額を増やすことができます。

また、それぞれの契約額に応じた住宅ローン減税を受けられ、高い節税効果が見込めるという点が魅力です。

しかし2本分の契約が必要になるため、それぞれ事務手数料などの住宅ローン借り入れに関する諸費用を支払わなければなりません。

【ペアローンのメリット】

・住宅ローン減税の控除枠を、夫婦それぞれに使うことができる。夫の収入のみでは減税枠を使いきれない場合も、夫婦の収入を合算すれば減税枠が使い切れる場合が多く、節税効果を高められる。

・夫婦それぞれの借入額に対して審査されるため、合計借入額が単独で審査を受けるよりも増やせる。

・それぞれに団信に加入できるので、万が一、妻が亡くなった場合に片方の住宅ローンは返済義務がなくなる。

【ペアローンのデメリット】

・契約ごとにかかる事務手数料や印紙税などの費用が、単独ローンに比べると倍かかる。

・どちらかが退職しても、毎月の返済額は変わらない。

・どちらかが退職すると退職した方の所得税がかからなくなるので、住宅ローン減税がそれ以降、受けられない。

連帯債務型のメリット・デメリット

連帯債務型は単独ローンと同じく1契約なので、諸費用は単独の場合と変わりません。

さらに連帯債務者も契約者と同様の債務を負うため、住宅ローン控除を受けられます。

債務が双方にかかるため、審査では契約者と連帯債務者の返済能力を合算されます。

そのため、単独ローンよりも借入可能額が増やせるという点も大きなメリットです。

ただし、一般の金融機関では、連帯債務者が団信に加入できません。

つまり連帯債務者が返済途中で亡くなると、契約者が単独でそれまで通り全額を返済していかなければなりません。

住宅金融支援機構が運営する「フラット35」なら連帯債務者も団信に加入できますが、団信特約料が通常の1.56倍になるので注意しましょう。

【連帯債務型のメリット】

・諸費用の負担を抑えつつ、住宅ローン減税を夫婦で受けられる。

・夫婦の収入を合算して審査を受けられるので、借入額が増やせる。

【連帯債務型のデメリット】

・ペアローンや連帯保証型に比べると取り扱い金融機関が少ないので、選択肢が狭まる。

・一般の金融機関では、連帯債務者が団信に加入できない。

・フラット35なら連帯債務者も団信に加入できるが、団信特約料が通常の1.56倍になる。

連帯保証型のメリット・デメリット

たとえば、夫が契約者となり妻が連帯保証人となった場合、審査時に妻の返済能力も考慮されて借入額が増やせるケースがあります。

連帯保証型は単独ローンと同様に契約は1本なので、ペアローンのように諸費用が倍かかるということはありません。

収入の減少等で債務が滞った場合は連帯保証人に債務が生じますが、契約者が死亡した場合は通常通り団信が適用されるのでその後の返済義務は生じません。連帯保証人は住宅ローン減税の対象とはならず、団信への加入もできないので注意してください。

【連帯保証型のメリット】

・連帯保証人の返済能力が考慮され、借入額が増やせることがある。

・住宅ローンの契約が1本なので、諸費用の負担は増えない。

【連帯保証型のデメリット】

・連帯保証人は住宅ローン減税が受けられない。

・連帯保証人は団信に加入できない。

夫婦で住宅ローンを組む際のポイント

住宅ローンは世帯主が単独で借り入れることが多いのですが、場合によっては夫婦や親子、共同の名義で借り入れることもあります。

単独ローン以外の借り入れ方法の種類と、それぞれの注意点についてご紹介しましょう。

買った物件は誰のもの?

住宅ローンを夫婦が共同で組む場合、物件の所有権も夫婦共同となります。

購入資金の負担割合と所有権登記の持ち分比率を揃えなければならないので、たとえば、3,000万円の物件に対して夫が2,000万円、妻が1,000万円のペアローンを組んだ場合、所有権の持ち分がそれぞれ3分の2、3分の1になるわけです。

負担額と持ち分割合が違うと、贈与税の対象となることもあるので注意しましょう。

連帯保証人・連帯債務者になる場合は審査の対象に

ペアローンを借り入れる場合は夫婦双方が契約者になるので、当然2人ともが借り入れ審査の対象となります。

しかし契約者が1人である契約でも、連帯保証人や連帯債務者を立てれば審査対象となる可能性があるので注意してください。

契約者単独の収入では借り入れ可能額が希望額に達しない場合や、配偶者名義の預金から購入資金のうち一部を出し、共同名義者になる場合などです。契約者だけでなく配偶者も金融機関から「個人信用情報の取り扱いに関する同意書」の提出を求められた場合、審査対象になると考えましょう。

住宅ローン減税を二人とも使用できる?

夫婦で一緒に住宅ローンを組む場合、多くの方が住宅ローン減税の利用による所得税や住民税の還付を考えるはずです。

住宅ローン減税は住宅ローンの借入残高の1%にあたる金額を、最大10年間(令和元年10月~令和2年12月の契約は13年間)にわたって所得税から(一部住民税からも)控除できる制度です。一定の要件を満たした一般的な新築住宅なら、手続きすることで年間最大40万円もの税金が返ってきます。

住宅ローン減税の適用は、住宅ローンの契約者であることが前提です。「ペアローン」「連帯債務者型」はそれに当てはまるので、配偶者も減税が受けられます。しかし、連帯保証型の場合はあくまで保証人なので、住宅ローン減税の恩恵は受けられません。

ペアローン・連帯保証型・連帯債務型に向いているのはそれぞれこんな人

ここまでにご紹介した特徴を踏まえると、それぞれのローンの組み方がどんな人に適しているかが見えてきます。ご自分はどれに当てはまるか、考えてみましょう。

ペアローンに向いている人

・夫婦ともに安定した職業についている。

・出産や育児休業を経ても職場に復帰できる。

・夫婦ともに団信に問題なく加入できる健康状態。

住宅ローン減税による節税効果を狙ってペアローンを組む場合、借り入れ当初は共働きだったものの、途中で出産や育児によって妻が仕事を辞めるというケースがよくあります。妻が仕事を辞めても、当然ながら返済は続けていかなければなりません。

妻に収入がなくなれば住宅ローン減税の節税効果もなくなるため、さらに負担感が増すことになります。そのため、仕事を辞める可能性がある方にはペアローンはおすすめできません。

また、住宅ローンを契約する際は団信に加入することになります。健康状態に問題があれば団信に加入できないため、ペアローンという選択肢がなくなります。

連帯債務型に向いている人

・諸費用の負担を増やしたくない。

・どちらかがいずれ仕事を辞める可能性がある。

・住宅ローン減税を夫婦それぞれに使いたい。

夫婦どちらかがいずれ仕事を辞める可能性があるなら、ローンを2契約に分けておくと返済が苦しくなるかもしれません。その場合は連帯債務型にしておけば、返済負担は単独ローンと同様なので安心です。住宅ローン減税も、夫婦それぞれに利用できます。

ただし、取り扱い金融機関が少ないので、事前に候補となる金融機関に取り扱いがあるかどうか確認しておきましょう。

連帯保証型に向いている人

・夫婦の収入を合算し、借り入れ可能額を増やしたい。

・物件の名義をどちらか単独にしておきたい。

連帯保証型は契約者しか住宅ローン減税が利用できず、連帯保証人は団信に加入することもできません。ただし夫婦の収入を合算して審査が受けられるので、単独ローンに比べると借り入れ可能額が増やせます。「希望する物件の金額に対して、夫単独では収入が少ない」といった場合に、こちらを検討すると良いでしょう。

また、住宅をどちらかの単独名義にしておきたいという場合、ペアローンを組むと贈与とみなされるかもしれません。連帯保証型なら契約者が単独なので、問題なく単独名義にできます。

まとめ

こちらでは、夫婦で住宅ローンを組む際の3つの方法について、それぞれの特徴を交えながら比較しました。

雇用も収入も安定しており、出産や育児を経ても仕事に復帰できる環境が整っているなら、住宅ローン減税を夫婦ともに利用できるペアローンを検討すると良いでしょう。借り入れを希望する金融機関に連帯債務型の取り扱いがあれば、諸費用の負担を抑えつつ住宅ローン減税を夫婦で利用できる連帯債務型がおすすめです。

連帯保証型には目立ったメリットがあまりありませんが、借入可能額を増やしたい人にはおすすめです。また、物件を単独名義にしておきたいという人は、単独ローンや連帯保証型を選べば良いでしょう。

共働き世帯では、妻が亡くなると夫が亡くなるよりも経済状況が悪化するケースがよくみられます。家計の管理を妻がしているケースが多く、夫だけでは家計が管理しきれないということと、夫は団信に加入していて、亡くなると住宅ローンの返済義務がなくなるということが主な原因です。ペアローンで夫婦ともに団信に加入すれば、そういったケースの備えにもなるのではないでしょうか。

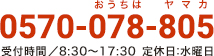

「夫婦で住宅ローンを組みたいけど、わが家にはどの方法があってるかな?」と迷われた方は、当社までお気軽にご相談ください。